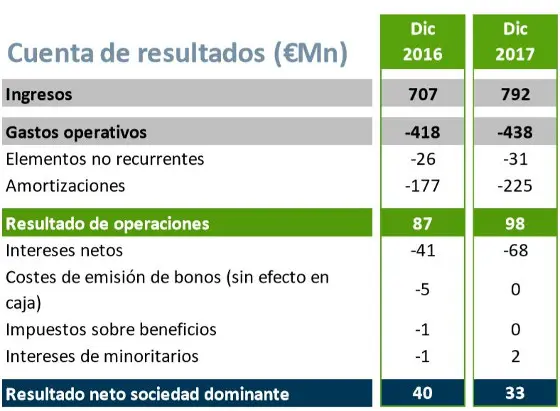

Cellnex Telecom ha presentado los resultados correspondientes al cierre del ejercicio 2017. Los ingresos ascendieron a 792 millones de euros y el ebitda alcanzó los 355 millones. El resultado neto cerró en los 33 millones de euros, recogiendo el efecto de las mayores amortizaciones (+27%) y costes financieros (+68% vs. 2016) asociados al intenso crecimiento del grupo y la consiguiente ampliación del perímetro.

Tobías Martínez, consejero delegado de Cellnex, destaca que “la diversificación del negocio por líneas de actividad, mercados y clientes sigue marcando la evolución de Cellnex. Los servicios de infraestructuras de telecomunicaciones alcanzan ya el 60% de los ingresos del grupo, cuando tan sólo hace tres años no superaban el 24%. También se han diversificado -añade- nuestros ingresos por mercados; el 42% provienen ya de fuera de España, frente al 5% de 2014 previo a la salida a Bolsa, una cifra que alcanza el 52% si anualizamos el efecto del conjunto de adquisiciones que hemos cerrado en 2017. Hemos ampliado y diversificado, además, la base de clientes lo cual nos aporta mayor resiliencia y solidez en nuestros flujos y nos permite optimizar y explotar el potencial de sinergias al trabajar con clientes cuya presencia en distintos mercados coincide con la presencia de Cellnex en los mismos.”

Martínez ha subrayado asimismo, “la continuidad y la consolidación del proyecto europeo de Cellnex. En dos años y medio desde la salida a Bolsa hemos cerrado más de 12 transacciones en 6 países con una inversión global que supera los 3.300 millones de euros. Hemos pasado de algo más de 7.000 emplazamientos localizados fundamentalmente en España en 2014 a más de 21.000 en 2017 que superarán los 27.000 en 2023 en base a los compromisos ya adquiridos de integración y despliegue de nuevos activos.

Evolución e indicadores clave del negocio

Por líneas de negocio, los Servicios e Infraestructuras para Telecomunicaciones aportaron a los ingresos totales el 60% con 474 millones de euros, un crecimiento del 23% respecto al cierre de 2016. La actividad en las infraestructuras y servicios de difusión audiovisual aportó un 30% de los ingresos con 237 millones de euros, en línea con el anterior ejercicio.

Mientras que el negocio centrado en las redes de seguridad y emergencia y soluciones para la gestión inteligente de infraestructuras urbanas (IoT y Smart cities) aportó un 10% de los ingresos con 81 millones de euros.

A 31 de diciembre un 42% de los ingresos y un 43% del ebitda se generan fuera del mercado español. Italia es el segundo mercado más importante con un 31% de los ingresos del grupo.

Al cierre de 2017 Cellnex contaba con un total de 21.017 emplazamientos (7.766 en Italia, 8.030 en España y 5.221 en Holanda, Francia y Reino Unido), a los que se suman 1.348 nodos (DAS y Small Cells).

Un 49% de los 2.000 emplazamientos a racionalizar en el periodo 2016-2019 están en proceso. De los 2.200 que la compañía prevé construir hasta 2021, un 92% están igualmente en proceso.

El crecimiento orgánico de los puntos de presencia en los emplazamientos a perímetro constante se situó en un +4% en relación a 2016, mientras que la ratio de clientes por emplazamiento (excluyendo los cambios en el perímetro) alcanzó el 1,68x, un +4% en relación al año anterior.

Las inversiones operativas en 2017 alcanzaron los 165 millones de euros, en su mayoría aplicados al mantenimiento de la capacidad instalada y a inversiones vinculadas a generación de nuevos ingresos y mejoras en la eficiencia. Mientras que las inversiones en crecimiento –nuevas adquisiciones– fueron de 1.200 millones de euros.

Segundo operador de infraestructuras de telecomunicaciones en Francia

Cabe recordar que Cellnex ha cerrado varios acuerdos en Francia con Bouygues Telecom para la incorporación o construcción de un total de 4.600 emplazamientos hasta 2023 (2.400 adquiridos y desplegados, y 2.200 a construir). A ellos se suman los 500 ya adquiridos en 2016. De este modo Cellnex con más de 5.000 emplazamientos y una inversión comprometida superior a los 1.300 millones de euros, se posiciona como el segundo mayor operador de infraestructuras de telecomunicaciones inalámbricas en Francia.

En 2017 la compañía cerró dos operaciones adicionales de crecimiento: la adquisición, cerrada en agosto, de un paquete de 2.839 emplazamientos en Suiza (2.239 adquiridos + 200 nodos DAS y 400 emplazamientos a construir), con una inversión de 400 millones de euros en consorcio con Swiss Life y Deutsche Telekom Capital Partners. Cellnex controla el 54% del consorcio a través de Cellnex Switzerland; en septiembre Cellnex Netherlands cerró la adquisición de Alticom por 129 millones de euros, consolidando su posición de liderazgo entre los operadores independientes de infraestructuras telco en Holanda. Los emplazamientos de Alticom suponen un elemento clave en el futuro despliegue del 5G. Cuentan con capacidad -y conectividad al ‘backbone’ de fibra óptica- para albergar servidores remotos o “caché” (“caching servers”) que acerquen la capacidad de proceso de datos y almacenamiento a los usuarios finales de las aplicaciones basadas en el 5G.

Estructura de la deuda y contribución fiscal

Cellnex cerró 2017 con una deuda neta de 2.237 millones de euros frente a los 1.499 del cierre de 2016, lo cual equivale a una ratio deuda neta/ebitda de 5,5x. El crecimiento de la deuda en 737 millones se corresponde con el esfuerzo inversor de la compañía que, como se ha indicado, en 2017 superó los 1.200 millones de euros.

En cuanto a su estructura a febrero de 2018 y tras la emisión del primer bono convertible de la compañía por 600 millones de euros el pasado 8 de enero, la deuda de Cellnex tiene una vida media de 6,4 años y un coste medio (deuda dispuesta + deuda no dispuesta) del 1,9%. En un 79% referenciada a tipo fijo. La deuda de Cellnex Telecom no está sujeta a covenants.

Cellnex cuenta –a febrero de 2018– con una liquidez (tesorería + deuda no dispuesta) de 2.000 millones de euros.

Cambios en el Consejo

El Consejo de Administración de Cellnex ha nombrado a Tobías Martínez, nuevo presidente del Consejo. Martínez seguirá asimismo con la responsabilidad de consejero delegado.

Asimismo, David Díaz, director general de Autopistas América en Abertis, se incorpora al Consejo para cubrir la vacante de Francisco Reynés. Igualmente, Carlos del Rio, presidente y director Ggneral de A4 Holding en Italia (controlada por Abertis), se incorpora también al Consejo para cubrir la posición de Lluís Deulofeu. Por su parte, Giampaolo Zambeletti, en su condición de consejero independiente, ha sido designado consejero coordinador.

Tras esta remodelación, el Consejo de Cellnex Telecom lo integran 10 miembros: cinco independientes; cuatro en representación de Abertis; y un consejero ejecutivo.

Perspectivas 2018

En cuanto a las perspectivas para el ejercicio 2018, las previsiones de Cellnex apuntan a crecimientos por encima del 10% en Ebitda y flujo de caja libre y recurrente (RLFCF), al tiempo que se mantiene el 10% de incremento anual del dividendo abonado en base a la política acordada para el periodo 2016-2019:

• Ebitda estimado para el ejercicio: entre 405 y 415 millones de euros

• Crecimiento del RLFCF en torno al 10%

• Incremento del 10% en el dividendo del ejercicio 2018 (a cuenta + complementario)