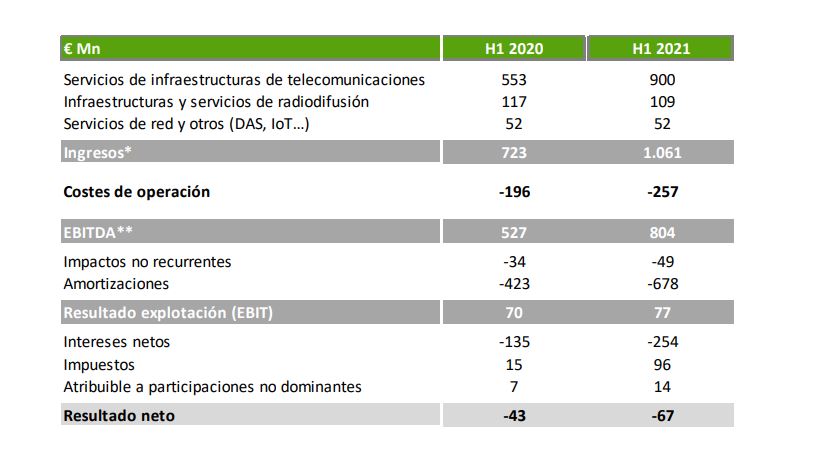

Cellnex Telecom ha presentado los resultados correspondientes al primer semestre de 2021. Los ingresos ascendieron a 1.061 millones de euros (+47%) y el ebitda ajustado creció hasta los 804 millones (+53%) recogiendo, junto con el crecimiento orgánico, el efecto de la consolidación de las adquisiciones de activos llevadas a cabo en 2020 así como en los primeros meses de 2021. El flujo de caja libre y recurrente apalancado alcanzó los 394 millones (+47%).

El resultado neto contable fue negativo en -67 millones de euros reflejo de las mayores amortizaciones (+60% vs 1S 2020) y costes financieros (+88% vs 1S 2020) asociados al intenso proceso de adquisiciones que mantiene el Grupo y la consiguiente ampliación del perímetro.

Tobías Martínez, consejero delegado de Cellnex ha destacado “un primer semestre marcado por el cierre de operaciones anunciadas en 2020 y en este 2021; nuevos acuerdos en Francia, Países Bajos, Polonia y Portugal; una ampliación de capital en la que ha sido determinante el apoyo decidido de nuestros accionistas y que nos debe permitir seguir capturando nuevas oportunidades de crecimiento, y no menos importante un crecimiento orgánico que supera el 5%. Una dinámica que tiene su reflejo en la mejora de los indicadores clave de ingresos, ebitda y flujo de caja recurrente. Todo ello nos permite no tan sólo confirmar las perspectivas para el conjunto del ejercicio, sino revisarlas al alza por efecto del cierre anticipado de varios de los acuerdos que habíamos anunciado. De este modo los ingresos superarán los 2.500 millones y el ebitda los 1.900 millones.”

Líneas de negocio. Principales indicadores del período

•Los servicios de infraestructuras para operadores de telecomunicaciones móviles aportaron a los ingresos el 85%, con 900 millones de euros, lo que supone un crecimiento del 63% respecto a 2020.

•La actividad de infraestructuras de radiodifusión aportó un 10% de los ingresos con 109 millones.

•El negocio centrado en las redes de seguridad y emergencia y soluciones para la gestión inteligente de infraestructuras urbanas (IoT y Smart cities) aportó un 5% de los ingresos, con 52 millones de euros.

•A 30 de junio, el principal mercado de la compañía es España con un 25% de los ingresos del Grupo, seguido de Italia, con un 17% y Francia con el 16%.

•A 30 de junio, Cellnex contaba con un total de 81.755 emplazamientos operativos: 4.487 en Austria, 1.338 en Dinamarca, 10.339 en España, 11.266 en Francia, 1.787 en Irlanda, 20.020 en Italia, 4.061 en Países Bajos, 7.428 en Polonia, 5.117 en Portugal, 7.996 en el Reino Unido, 2.578 en Suecia y 5.338 en Suiza; a los que se suman 3.994 nodos DAS y Small Cells (un c.40% más, a perímetro constante, respecto 2020).

•El crecimiento orgánico de los puntos de presencia en los emplazamientos se situó en un +7,5% en relación a 2020, incluyendo el efecto del despliegue de nuevos emplazamientos en el período.

•El total de inversiones ejecutadas en el semestre alcanzó los c.6.300 millones de euros, en su mayoría destinados a inversiones vinculadas a generación de nuevos ingresos –incorporación de nuevos activos y la continuidad en la integración y despliegue de nuevas infraestructuras–, así como mejoras en la eficiencia y al mantenimiento de la capacidad instalada.

•El backlog –ventas futuras contratadas del grupo–, incluyendo las transacciones pendientes de cierre y despliegue anunciadas en Francia y Reino Unido alcanza los 110.000 millones de euros.

•La deuda neta del Grupo –a 30 de junio– alcanzaba los 6.566 millones de euros frente a los 6.500 millones a cierre de 2020.

Período marcado por el cierre de operaciones y el anuncio de nuevos acuerdos de crecimiento

Una vez cerrados todos los acuerdos de adquisición y despliegue en curso, Cellnex pasará a operar más de 130.000 torres y emplazamientos de telecomunicaciones en un total de doce países europeos.

Actualización de las perspectivas para 2021

Fruto de las adquisiciones que ha llevado a cabo la compañía y sus progresivas integraciones en el conjunto del Grupo –algunas de las cuales, antes de lo previsto–, Cellnex ha actualizado las previsiones para los indicadores clave del ejercicio 2021:

•Ingresos estimados: entre 2.535 y 2.555 millones de euros (vs. estimación previa de 2.405-2.445 millones).

•Ebitda Ajustado: estimado: entre 1.910 y 1.930 millones de euros (vs. 1.815-1.855 millones).

•Crecimiento del RLFCF entorno al 60% hasta los 955-965 millones de euros (vs. 905-925 millones).