Cellnex Telecom ha presentado los resultados correspondientes al primer semestre de 2022. Los ingresos ascendieron a 1.690 millones de euros (+59%) y el ebitda ajustado creció hasta los 1.282 millones (+59%) recogiendo, junto con el crecimiento orgánico, el efecto de la consolidación de las adquisiciones de activos llevadas a cabo en 2021. El flujo de caja libre y recurrente apalancado alcanzó los 637millones (+62%).

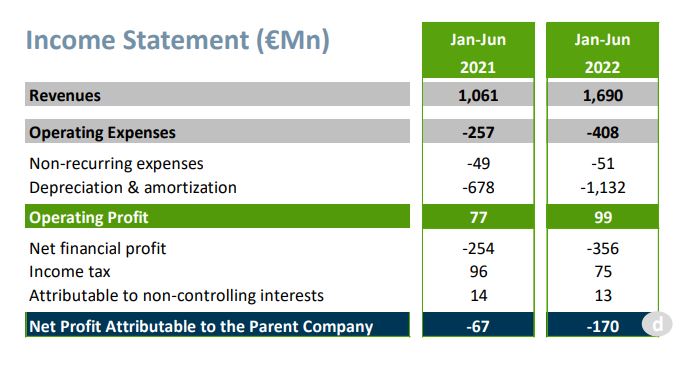

El resultado neto contable fue negativo en -170 millones de euros, por el efecto de las mayores amortizaciones (+67% vs 1S 2021) y costes financieros (+40% vs 1S 2021) asociados a la consolidación de las adquisiciones e integraciones en el Grupo y la consiguiente ampliación del perímetro.

Respecto a estos datos, Tobías Martínez, consejero delegado de Cellnex, ha destacado “un primer semestre marcado por el crecimiento orgánico, que muestra la fortaleza de nuestro negocio, y la consolidación de las operaciones llevadas a cabo en los últimos meses que siguen provocando aumentos a doble dígito en ingresos, ebitda y cash flow recurrente. Se trata de unos crecimientos que seguirán teniendo un efecto arrastre importante en 2022, cuando estas últimas operaciones ya se consolidarán a ejercicio completo, además de incorporar el cierre de la operación con CK Hutchison en Reino Unido”.

“Un crecimiento que consolidaremos –prosigue el consejero delegado de Cellnex– gracias a la relación de partenariado con nuestros clientes con los que tenemos compromisos de inversión de hasta 6.500 millones en los próximos 8 años para desplegar cerca de 22.000 nuevos emplazamientos en los doce países donde operamos. Además de impulsar nuestro modelo de Augmented Towerco mediante el desarrollo y despliegue de Sistemas Distribuidos de Antenas (DAS) y small cells, fibra a la torre, Edge data centers, redes privadas para la industria, redes de conectividad para corredores viarios y ferroviarios, y la gestión del equipamiento activo para los operadores móviles, como ya estamos haciendo en Polonia”.

Líneas de negocio. Principales indicadores del período

- Los servicios de infraestructuras para operadores de telecomunicaciones móviles aportaron a los ingresos el 90%, con 1.529 millones de euros, lo que supone un crecimiento del 70% respecto a 2021. En este ámbito la compañía ha renovado y ampliado el contrato con un cliente ancla por un período de 30 años con el que también ha firmado un acuerdo industrial que incluye el despliegue de fibra a la torre.

- La actividad de infraestructuras de radiodifusión aportó un 7% de losingresos con 112 millones.

- El negocio centrado en las redes de seguridad y emergencia y soluciones para la gestión inteligente de infraestructuras urbanas (IoT y smart cities) aportó un 3% de los ingresos, con 50 millones de euros.

- A 30 de junio, Cellnex contaba con un total de 103.944 emplazamientos operativos (sin tener en cuenta los 22.000 emplazamientos previstos de desplegar hasta 2030 y operaciones pendientes de cierre): 4.509 en Austria, 1.473 en Dinamarca, 10.415 en España, 23.654 en Francia, 1.864 en Irlanda, 20.699 en Italia, 4.073 en Países Bajos, 15.064 en Polonia, 6.048 en Portugal, 7.996 en el Reino Unido, 2.764 en Suecia y 5.385 en Suiza; a los que se suman 6.442 nodos DAS y small cells.

- El crecimiento orgánico de los puntos de presencia en los emplazamientos se situó en un +5,2% en relación al mismo período de 2021, incluyendo el efecto del despliegue de nuevos emplazamientos en el período.

Estructura financiera

- Cellnex dispone de una estructura de deuda marcada por la flexibilidad que le aportan los distintos instrumentos utilizados.

- La deuda neta del Grupo –a junio de 2022, excluyendo los pasivos por arrendamientos–alcanza los 14.300 millones de euros. El 86% de la deuda está referenciada a tipo fijo.

- En marzo la compañía llevó a cabo una emisión de bonos por un importe de 1.000 millones de euros.

- Cellnex cuenta –a junio de 2022– con acceso a liquidez inmediata (tesorería y deuda no dispuesta) por un importe aproximado de 7.600 millones de euros.

- Las emisiones de la compañía mantienen el rating “investment grade” (grado de inversión) de Fitch (BBB-) con perspectiva estable, confirmado en enero. A su vez, S&P mantiene el rating BB+ con perspectiva estable confirmado en marzo.