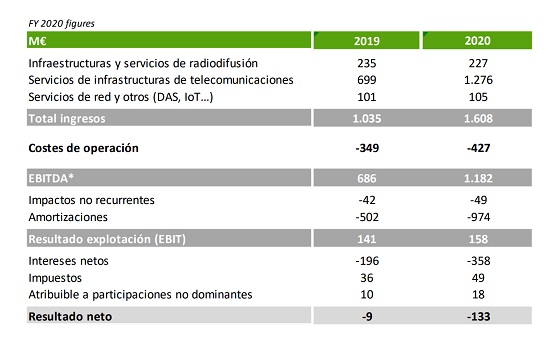

Cellnex Telecom también ha presentado los resultados correspondientes al cierre del ejercicio 2020. De acuerdo con los datos facilitados, los ingresos ascendieron a 1.608 millones de euros (+55%) y el ebitda creció hasta los 1.182 millones (+72%). Sin embargo, el resultado neto contable fue negativo en -133 millones de euros, por el efecto de las mayores amortizaciones –prácticamente doblaron a las de 2019- y costes financieros asociados al intenso proceso de adquisiciones y la consiguiente ampliación del perímetro.

Respecto a líneas de negocio, los servicios de infraestructuras para operadores de telecomunicaciones móviles aportaron a los ingresos el 79%, con 1.276 millones de euros, lo que supone un crecimiento del 83% respecto a 2019. Asimismo, la actividad de infraestructuras de radiodifusión aportó un 14% de los ingresos con 227 millones. En cuanto al negocio centrado en las redes de seguridad y emergencia y soluciones para la gestión inteligente de infraestructuras urbanas (IoT y Smart cities) aportó un 7% de los ingresos, con 105 millones de euros.

A 31 de diciembre, el 67% de los ingresos y un 75% del ebitda se generan fuera del mercado español. Italia es el segundo mercado más importante con un 21% de los ingresos del grupo.

En cuento a activos, a finales de 2020 Cellnex contaba con un total de 58.104 emplazamientos operativos (4.470 en Austria, 1.317 en Dinamarca, 10.312 en Francia, 1.781 en Irlanda, 10.610 en Italia, 924 en Países Bajos, 5.052 en Portugal, 10.327 en España, 5.315 en Suiza y 7.996 en el Reino Unido; a los que se suman 3.004 nodos DAS y Small Cells (un 25% más, a perímetro constante, respecto 2019). El crecimiento orgánico de los puntos de presencia en los emplazamientos a perímetro constante se situó en un +5,5% en relación a 2019. La ratio de clientes por emplazamiento a perímetro constante (excluyendo programas de BTS previstos) se sitúa en el 1,46.

El total de inversiones ejecutadas en 2020 alcanzó los 6.400 millones de euros, en su mayoría destinados a inversiones vinculadas a generación de nuevos ingresos, destacando la incorporación de nuevos activos en Austria, Dinamarca, Irlanda, Portugal y Reino Unido y la continuidad en la integración y despliegue de nuevas infraestructuras en Francia, así como mejoras en la eficiencia, y al mantenimiento de la capacidad instalada.

El backlog –ventas futuras contratadas del grupo-, incluyendo las transacciones pendientes de cierre y despliegue anunciadas en Francia, Italia, Países Bajos, Polonia y Reino Unido alcanza los 110.000 millones de euros.

Para el presente ejercicio, y como fruto de las adquisiciones de activos y empresas que ha llevado a cabo y sus progresivas integraciones en el conjunto del Grupo, Cellnex prevé incrementar un 50% las previsiones para los distintos indicadores clave (ingresos, ebitda y flujo de caja libre y recurrente) del ejercicio 2021:

– Ingresos estimados: entre 2.405 y 2.445 millones de euros

– Ebitda estimado: entre 1.815 y 1.855 millones de euros

– Crecimiento del RLFCF entorno al 50% hasta los 905-925 millones de euros

Sobre estos resultados, Tobías Martínez, consejero delegado de Cellnex, ha calificado 2020 como “un año excepcional en la historia de Cellnex en un contexto igualmente excepcional de nuestra historia. Las nuevas operaciones de crecimiento en Austria, Dinamarca, Francia, Irlanda, Italia, Países Bajos, Polonia, Portugal, Suecia y Reino Unido han consolidado y ampliado la huella europea de Cellnex. Hemos anunciado compromisos de inversión por 16.000 millones de euros en 2020, a los que debemos sumar 9.000 millones de euros que hemos dado a conocer en estas primeras semanas de 2021. Todo ello nos lleva a los 37.000 millones de euros en proyectos de crecimiento que Cellnex ha comprometido desde la salida a Bolsa en 2015. Una vez más la confianza que nuestros accionistas han demostrado en Cellnex se ha manifestado en el altísimo apoyo a la ampliación de capital por 4.000 millones de euros que ejecutamos en agosto de 2020. También me gustaría destacar el foco de nuestro equipo en liderar y ejecutar los procesos de integración en los distintos países. El resultado positivo de esta integración facilitará que el crecimiento inorgánico vaya de la mano del orgánico, constituyendo la base de la sostenibilidad de Cellnex a medio y largo plazo».

Adquisición de Polkomtel: 7.000 torres en Polonia

Cellnex ha llegado a un acuerdo con Cyfrowy Polsat para la adquisición del 99,99% del capital social total de Polkomtel Infrastrukture, que gestiona una cartera de aproximadamente 7.000 emplazamientos de telecomunicaciones en Polonia.

Polkomtel gestiona infraestructura pasiva de telecomunicaciones, así como infraestructura de backhaul que consta de aproximadamente 11,300 kilómetros de fibra y una red nacional de enlaces radio de microondas, e infraestructura activa que consta de equipos RAN que proporcionan aproximadamente 37,000 operadores de radio que cubren todas las bandas disponibles para los operadores móviles polacos.

Cellnex ejecutará así un segundo paso en un mercado clave tras el reciente acuerdo alcanzado con Iliad, y reforzará su propuesta industrial al expandir su presencia en la cadena de valor.

El acuerdo contempla una inversión inicial de alrededor de 1.600 millones de euros a un tipo de cambio de 4.47 PLN/EUR y un programa de inversión con un monto asociado de hasta 600 millones de euros para el despliegue de hasta 1.500 nuevos emplazamientos hasta 2030.

Se espera que la transacción genere ingresos anuales de aproximadamente 280 millones de euros, un EBITDA ajustado de alrededor de 190 millones de euros y un flujo de caja libre recurrente apalancado de alrededor de 80 millones de euros tras el primer año completo después del cierre de la transacción.